「生前贈与の非課税はいくらまで?相続とどっちがお得?」

「贈与税はいくらから?支払う税額を計算したい・・・」

贈与(相続)の金額が大きくなると、税金がかからないか心配になると思います。

実は、生前贈与は相続の節税対策として有効ですが、計画的に実行しないとかえって損してしまうんです。

そこで、この記事ではおもに、

- 不動産を贈与した場合、税金がいくらかかるか無料で計算する方法

- 生前贈与の非課税枠について

- 生前贈与と相続はどちらがお得か?

- 不動産を贈与せずに売却したほうがよいケース

などをまとめました。

生前贈与すべきかどうかは、まず贈与(相続)の対象である不動産の価値を調べないと分かりません。

贈与(相続)の金額によって、相続とどちらがお得か決まるからです。

なので、まずは不動産の価値を調べましょう。

不動産の価値は、無料の査定サイトで簡単に概算がわかります。

また査定=売却ではありませんので、安心してください。

ただ、贈与するより売ったほうがお得な場合もあるので、査定価格によっては売却も検討してみましょう。

不動産の価値を知り、贈与(相続)の金額が分かれば、税金で損することがなくなります。

不動産の価値は簡単1分で無料査定できるので、スマホでササッと確認してみてください。

※税金を払わずに済むか確認する最初のステップは、不動産の査定額を知ることです。

贈与税(相続税)は支払期限があるので、損しないために1秒でも早く不動産の価値を確認しましょう。

Step1:まずは生前贈与で受け取る金額を把握しよう

税金を払う必要があるか知るために、まずは生前贈与の金額を確認しましょう。

金銭や有価証券はそのまま計算すればOKですが、問題は不動産(実家や土地など)です。

本来、不動産の値段(評価額)を知るためには、20〜30万円の費用を不動産鑑定士に払わなくてはいけません。

しかし、実は無料で不動産の評価額を調べられる方法もあります。

それは、不動産の査定金額に0.8を掛けるだけです。

不動産の評価額を簡易的に知るため、よく使われる計算方法ですので、試してみましょう。

不動産の査定金額は、無料の査定サイトで調べられます。

【査定サイトの入力イメージ】

【入力項目(分からないのはおおよそでOK)】

- 住所

- 土地面積

- 建物面積

- 間取り

- 築年数

査定依頼はスマホで1分もあれば完了します。

不動産鑑定士に査定を依頼すると時間もお金もかかるので、まずは自分で簡単にできる無料査定をしましょう。

※不動産の評価額を確認するのが、最初のステップです。

受け取る不動産の値段を査定してから次のステップに移りましょう。

また不動産・土地は放置したままだと固定資産税が最大で6倍かかるので、査定額によっては売却も検討してみてください。

Step2:無料で不動産の評価額を計算する

贈与や相続の場合、不動産の評価額は、査定金額に0.8を掛けた金額になります。

なので、計算式は

査定金額×0.8=評価額

です。

たとえば、査定金額が1,000万円だったのであれば

なので、評価額は800万円となります。

また不動産を生前贈与する場合、評価額を出さないと贈与税がいくらかかるか分かりません。

不動産の評価額を調べるには無料の一括査定サイトを利用してみましょう。

相続税対策になる生前贈与の利用は、毎年節税できる制度があるため、早ければ早いほど有利に働きます。

逆に、贈与する人が亡くなってから3年以内にもらったお金は、生前贈与でも相続税の対象になってしまうので、遅く行動すればするほど損する可能性大です。

しかも、不動産の査定はスマホで簡単。

かかる時間も1分ほどです。

査定金額を調べるのが贈与税を知る最初のステップですので、忘れずに取り組んでおきましょう。

また不動産・土地は放置したままだと固定資産税が最大で6倍かかるので、査定額によっては売却も検討してみてください。

Step3:生前贈与と相続税の非課税枠を比較!どちらがお得か?

ここからは、生前贈与と相続税を比べながら、どちらがお得かお伝えしたいと思います。

受け取る金額によって選ぶべき選択肢が変わるので、Step2で不動産の評価額をまだ出していない場合は、先に出しておきましょう。

では、まず生前贈与と相続税の非課税枠を比較します。

1.暦年課税:毎年1人につき110万円

2.相続時精算課税制度:2,500万円

【相続税】

3,000万円+相続人1人につき600万円を加算

上記だけ見ると、相続税のほうがお得に見えると思います。

しかし、贈与税と相続税は組み合わせ可能なので、3,600万円以上のお金を受け取る場合は、生前贈与もしたほうがお得です。

不動産の値段が分からない場合は、まず無料の査定サイトで評価額を確認してください。

不動産の値段を調べずに生前贈与してしまうと、数百万円の損をしてしまうこともあり得るので、早めに調べておきましょう。

また不動産・土地は放置したままだと固定資産税が最大で6倍かかるので、査定額によっては売却も検討してみてください。

早めにまとまったお金を受け取りたい場合は、相続時精算課税制度を利用するのがおすすめなので、これから1つずつ解説していきます。

1人で3,600万円以上の金額を受け取る場合は、相続税+暦年課税の控除を利用

3,600万円以上のお金を相続する場合は、毎年110万円までの贈与を非課税にできる暦年課税を活用しましょう。

暦年課税は1回限りではなく、毎年1人につき110万円が非課税になるので、何度でも利用できます。

相続する金額が3,600万円以上の場合は、生前贈与で毎年110万円を受け取っておいたほうが税金を少なくできるでしょう。

受け取る金額が3,600万円以内であれば相続税だけでOK

相続する金額が3,600万円を超えない場合は、相続税の非課税枠を活用するだけで税金を0円にできます。

なので、基本的には生前贈与を活用する必要はありません。

しかし、早めにお金を受け取りたい場合は、暦年課税もしくは相続時精算課税制度を利用してもよいでしょう。

受け取る金額が2,500万円以下なら相続時精算課税制度を利用してもよい

早めにまとまったお金を受け取りたい場合、金額が2,500万円以下であれば相続時精算課税制度を利用すると、税金はかかりません。

受け取る金額が2,500万円以下の場合は、選択肢の1つに入れてもよいでしょう。

しかし、注意してほしいのは暦年課税と相続時精算課税制度は併用できない点です。

どちらか一方を選択しなくてはいけないため、相続時精算課税制度を選択したら暦年課税は活用できなくなります。

ですので、2,500万円以上の金額を生前贈与する必要が出た場合は、税金を支払う可能性があると覚えておきましょう。

早めにまとまったお金が必要ないのであれば、基本的には暦年課税で毎年110万円を受け取り、あとは相続税の非課税枠を利用するのがお得になりやすいです。

また、ここからあなたの贈与税がかかるとしたら、一体いくらになるのか解説していきますので、あらかじめ受け取る金額の概算を出しておくことが大切です。

生前贈与と相続税の非課税枠どちらがお得か先に知りたくて、不動産の評価額を調べていない場合は、まずは査定金額を確認しましょう。

また不動産・土地は放置したままだと固定資産税が最大で6倍かかるので、査定額によっては売却も検討しましょう。

査定金額に0.8を掛けた金額が評価額です。

受け取る金額と自分に合った非課税制度を確認してから次に進んでください。

Step4:課税対象額を計算する

では、課税対象額を算出していきましょう。

課税対象額の計算式は、

です。

Step.3で選んだ生前贈与の非課税制度によって控除額が異なります。

暦年課税を選択した場合は、110万円の控除額。

相続時精算課税制度を選択した場合は、2,500万円の控除額です。

たとえば、受け取る金額が3,000万円だとしたら

相続時精算課税制度の場合は、3,000万円−2,500万円=500万円

となります。

ただし、暦年課税の場合は毎年110万円を控除できるので、控除した回数によって控除額が増えるので、注意しましょう。

もし不動産の値段が分からず課税対象額を出せない場合は、無料の一括査定サイトを利用してみてください。

また不動産・土地は放置したままだと固定資産税が最大で6倍かかるので、査定額によっては売却も検討しましょう。

Step5:贈与税がいくらかかるか計算する

では、いよいよ贈与税がいくらかかるか計算していきます。

計算式は、

です。

課税対象額はStep4ですでに算出していると思いますが、もしまだであれば戻って出しておきましょう。

税率と控除額は、課税対象額の金額によって変わるので、下記の速算表で確認してください。

国税庁のホームページを見ると、速算表には2パターンあります。

直系家族(祖父母や親など)から20歳以上の子や孫に贈与される場合

|

課税対象額 |

税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | − |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

直系家族以外(兄弟間や夫婦間など)から贈与される場合

※直系家族でも受け取る子や孫が20歳以下であればこちらが適用される

|

課税対象額 |

税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | − |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

たとえば、直系家族のパターンの場合、課税対象額が500万円なら

となるので、贈与税として70万円を払わなくてはいけないことになります。

贈与税で損しないか確かめるためにも、まずは不動産の評価額をチェックしましょう。

また不動産・土地は放置したままだと固定資産税が最大で6倍かかるので、査定額によっては売却も検討しましょう。

不動産を売却したほうがよいケースとは?

贈与もしくは相続した不動産を活用し、新しく住むというのであれば問題ありませんが、空き家にしてそのまま放置する場合は、かなり注意が必要です。

なぜなら、受け取った不動産を空き家にしていると、最大で固定資産税が6倍もかかってしまうから。

これは、自宅として住んでいると固定資産税を最大で6分の1にしてくれる国の控除がなくなるという理屈です。

ちなみに不動産の固定資産税は平均で約10万円と言われています。

ということは、固定資産税が6倍になってしまうと、何もしていないのに毎年60万円ほどのお金が消えてしまう可能性があるわけです。

わかりやすく言うと、とくにムダな出費もしていないのにあなたの毎月の給料から5万円が引かれていくイメージでしょうか。

ですので、もし活用できない実家を受け取ることになりそうだったら、売却することも検討してみてください。

活用しない実家を受け取るよりも売却したほうが利益が出ることもあります。

しかも、不動産を売る場合、国から最大3,000万円の控除が出るので、税金もかかりにくいです。

まずはいくらで売れそうか、無料の一括査定サイトで確認してみましょう。

活用できない不動産をできるだけ高く売る方法

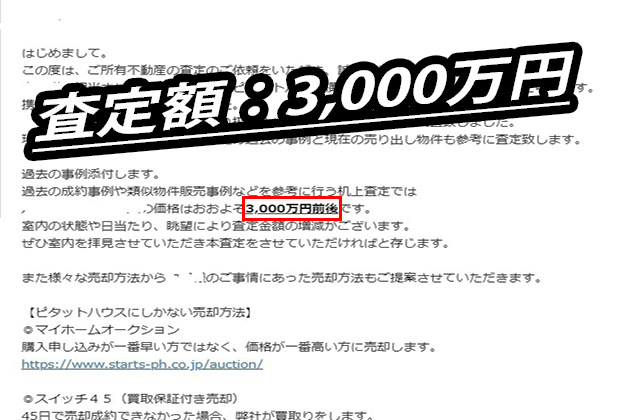

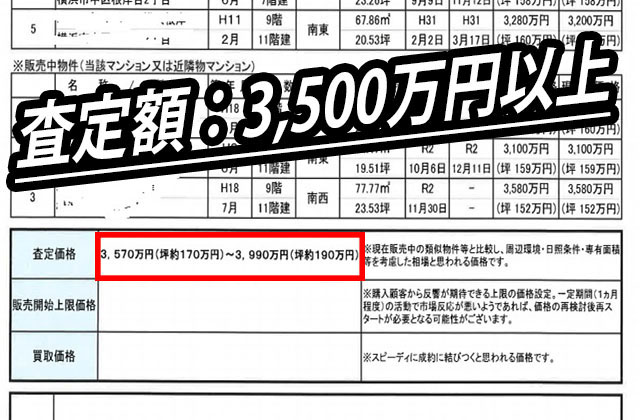

実は、無料の一括査定サイトを利用することで、あなたの想像するよりも高額なお金で売却できることもあるんです。

複数の不動産屋さんからネットで見積もりを依頼すると、なんと最初の査定より500万円も高い査定額がつくことも!

※画像は査定結果のイメージです

複数の不動産屋さんに見積もりをしたほうがよい理由は、不動産屋さんによって得意分野が違うから。

「戸建て」が得意な不動産屋さんもいれば、「マンション」を売るのが得意な不動産屋さんもいます。

なので、1社だけの見積もりで満足してしまうと、数百万円も損してしまうことがあるんです。

活用できない不動産を最高額で売りたいなら、必ず複数の不動産屋さんから見積もりを取りましょう。

でも、いくつも不動産屋さんを回るのは大変ですよね?

そこで、ネットで簡単に一括見積もりを依頼できるサイトを利用しましょう。

この一括査定サイトなら、

- 査定額を比較できるので、最高額で自宅を売却できる可能性が高い

- スマホOK!入力も簡単

- 最大6社も比較できるのに、作業時間は60秒だけ

- ネットで作業が完結するので、家族にもバレない

- 見積もりは完全無料

- 必ず売却する必要はなく、査定だけでもOK

- 悪徳業者は排除しているので、しつこい営業は一切なし

- 大手の不動産会社から地元の不動産屋さんまで全国対応

といったメリットがあるので、安心して利用できます。

いますぐ不動産の最高査定額を確認してみてください。